Frankfurt, 10.03.2020:

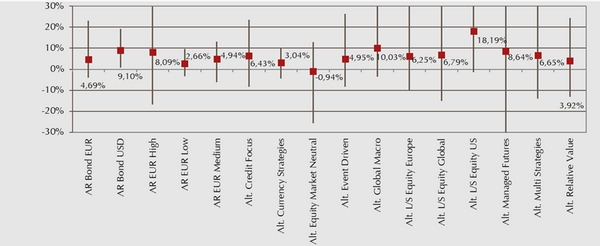

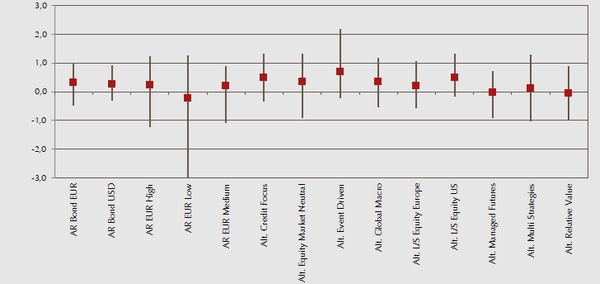

In Deutschland zum Vertrieb zugelassene Absolute Return- und Liquid Alternatives-Strategien im UCITS-Mantel haben sich 2019 deutlich besser entwickelt als in den Vorjahren und erreichten das beste Ergebnis seit Erhebung der Studie im Jahr 2008: Im Durchschnitt aller untersuchten Fonds hatten sie eine Performance von 6,64 %. Eine positive Wertentwicklung zeigten 84 % der Fonds, etwa ebenso viele wiesen zum Jahresultimo eine positive Sharpe Ratio auf – Ende 2018 waren es nur 11,4 %. Top Performer waren US Equity Long-/Short-Ansätze, gefolgt von Global Macro-Fonds und Globalen Long-/Short Equity-Strategien.

Dies zeigt die regelmäßig von Lupus alpha durchgeführte Absolute Return-Studie. Der Frankfurter Asset Manager untersucht auf Basis von Daten des Fondsanalysehauses Refinitiv die Entwicklung aktiv gemanagter Absolute Return- und Alternativen UCITS-Fonds in Deutschland. 2019 schauten Investoren genauer hin und differenzierten stärker zwischen den Strategien. So zogen sie Kapital aus in den vergangenen Jahren schwächer performenden Strategien ab und lenkten es in wenige ausgewählte Anlagesegmente und kleinere Fonds um. Zu den größten Gewinnern bei den Mittelzuflüssen zählten Alternative Multi-Strategies, Absolute Return Bond-Anlagen und Event Driven-Strategien. Mit weitem Abstand größte Verlierer waren Alternative Equity Market Neutral-Strategien. Das verwaltete Volumen im untersuchten Universum ist um 11,5 % auf 274,3 Mrd. Euro gewachsen, die Zahl der Fonds ist auf 838 gestiegen.