Frankfurt, 25. Januar 2021:

Der in kleinkapitalisierte europäische Unternehmen investierende Lupus alpha Micro Champions (LU1891775857) hat im abgelaufenen Jahr mit knapp 24% über dem Vergleichsindex die höchste Outperformance seit Auflegung erzielt. Insgesamt beendete der Publikumsfonds das Corona-Krisen-Jahr 2020 mit einem Plus von 32,5%. Der Fonds profitiert von seiner Positionierung in Unternehmen, die strukturelle Wachstumsthemen adressieren – und damit von Trends, die sich während der Corona-Krise nochmals verstärkt haben wie z. B. Digitalisierung, Home-Office, E-Commerce. Zudem hat Portfolio Manager Jonas Liegl das Portfolio stärker europäisch ausgerichtet, während der Anteil von Aktien aus dem deutschsprachigen Raum deutlich zurückgegangen ist.

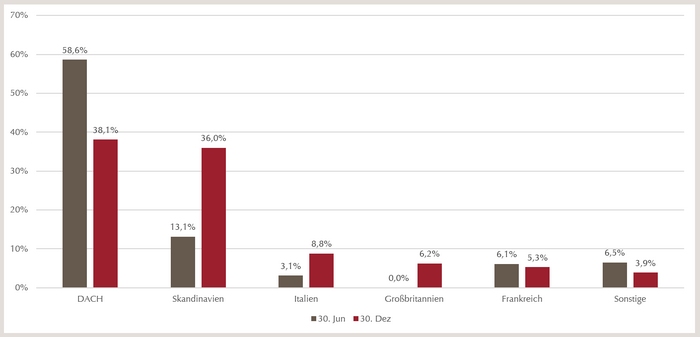

Der Lupus alpha Micro Champions fokussiert auf Unternehmen im paneuropäischen Raum, deren Marktkapitalisierung beim Erstinvestment bei unter 750 Mio. Euro liegt – ein Segment mit rund 1.500 Einzeltiteln. Viele dieser Unternehmen befinden sich in einer frühen Wachstumsphase, ihr Geschäftsmodell hat sich bereits bewährt, und sie lassen ein überdurchschnittlich großes Wachstumspotenzial erwarten. Während diese Ausrichtung unverändert geblieben ist, hat Jonas Liegl die regionale Verteilung der Titel im Fonds seit seinem Antritt als Portfolio Manager am 1. Juli 2020 deutlich angepasst: Das Gewicht von Skandinavien ist auf 36% gestiegen und hat sich damit fast verdreifacht. Großbritannien, zuvor nicht im Portfolio vertreten, kommt jetzt auf ein Gewicht von 6%. Im Zuge dieser Umgestaltung ist der Anteil von Titeln aus dem deutschsprachigen Raum (DACH-Region) von zuvor knapp 59% auf jetzt 38% zurückgegangen.