Frankfurt, 03.12.2020:

Gemessen an den Kriterien "langfristige Wertentwicklung, Volatilität und Erholung nach einem stärkeren Kurseinbruch" zeigen sich europäische Nebenwerte aus Risiko-Rendite-Sicht den Standardwerten klar überlegen. Das zeigt eine Analyse des Frankfurter Asset Managers Lupus alpha, in deren Mittelpunkt die großen Marktkrisen der vergangenen 20 Jahre in den drei Regionen Pan-Europa, Euroraum und Deutschland stehen.

In den vergangenen 20 Jahren haben pan-europäische Small & Mid Caps bei geringerer Volatilität eine rund 20fach höhere Performance als Standardwerte gezeigt. Während die Nebenwerte (Stoxx Europe TMI Small) zwischen Januar 2000 und Oktober 2020 eine Gesamtperformance von 255,1% erzielten, erreichten Large Caps 6,3% (Stoxx Europe 50). Auf Jahresbasis entspricht das 6,3% für Nebenwerte und 0,3% für Standardwerte.

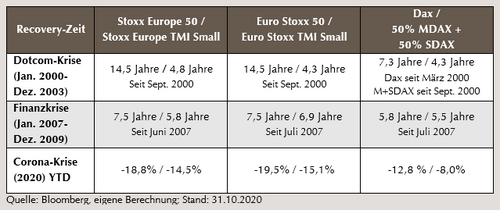

Zugleich lag die auf das Jahr gerechnete Volatilität des pan-europäischen Small & Mid Cap Indexes im untersuchten Zeitraum mit 16,75% mehr als drei Prozentpunkte unter der seines Large Cap-Pendants mit 20,08%. Auch bei der Recovery-Zeit, innerhalb der sich ein Index nach einem Kurseinbruch wieder bis zu seinem maximalen Vorkrisen-Niveau erholt, sind Nebenwerte den Standardwerten überlegen. Dieses Verhalten zeigt sich nicht nur bei pan-europäischen Aktien, sondern auch im Euroraum sowie in Deutschland, wie die folgende Tabelle an den Beispielen der Corona-Krise, der Finanzkrise, sowie dem Platzen der Dotcom-Blase in den frühen 2000er Jahren zeigt: