Momentan ist es schwer an ihnen vorbeizukommen: Positive Börsennachrichten und Berichte über neue Rekorde an den großen Aktienmärkten. Allein seit Jahresbeginn konnte der MSCI World bereits eine satte Rendite von über 11% verbuchen – und das in nur knapp drei Monaten. Noch besser sah es für die Kurse von Unternehmen mit Verbindung zur Welt der künstlichen Intelligenz aus. Das wohl prominenteste Beispiel hierfür, der Chip-Hersteller Nvidia, konnte nach Kursgewinnen von sage und schreibe 240% im vergangenen Jahr auch in diesem Jahr erneut mit einer Performance von mehr als 80% per Ende März aufwarten. Die starke Aktienperformance seit Ende 2022 geht jedoch mit einer starken Konzentration am Markt einher: Insbesondere die sogenannten „Magnificient 7“ treiben dabei die (US-)Märkte an.

In Anbetracht dessen mag es kaum verwundern, dass sich (medial) eine fast schon euphorische Stimmung entfaltet hat. Gerade in solchen Zeiten, die sicher bei vielen Anlegern mit einer gewissen „fear of missing out“ verbunden sind, sollte das Bewusstsein für die Risiken nicht aus dem Blick verloren werden. Denn diese sind weiterhin vielfältig vorhanden: Die zahlreichen geopolitischen Risiken sind keineswegs vom Tisch und dürften im Zuge der US-Wahl weiter an Bedeutung gewinnen. Ebenso erwarten die Märkte bereits seit längerer Zeit Leitzinssenkungen, müssen diese Prognosen jedoch regelmäßig auf einen späteren Zeitpunkt verschieben.

Gleichwohl gibt es auch gute Nachrichten bei den Fundamentaldaten, wie z.B. die langsam nachlassende Inflation bei – zumindest international – relativ robuster Konjunktur, sodass für Anleger zwar kein ängstlicher, aber dennoch ein wachsamer Blick auf die Marktrisiken geboten scheint.

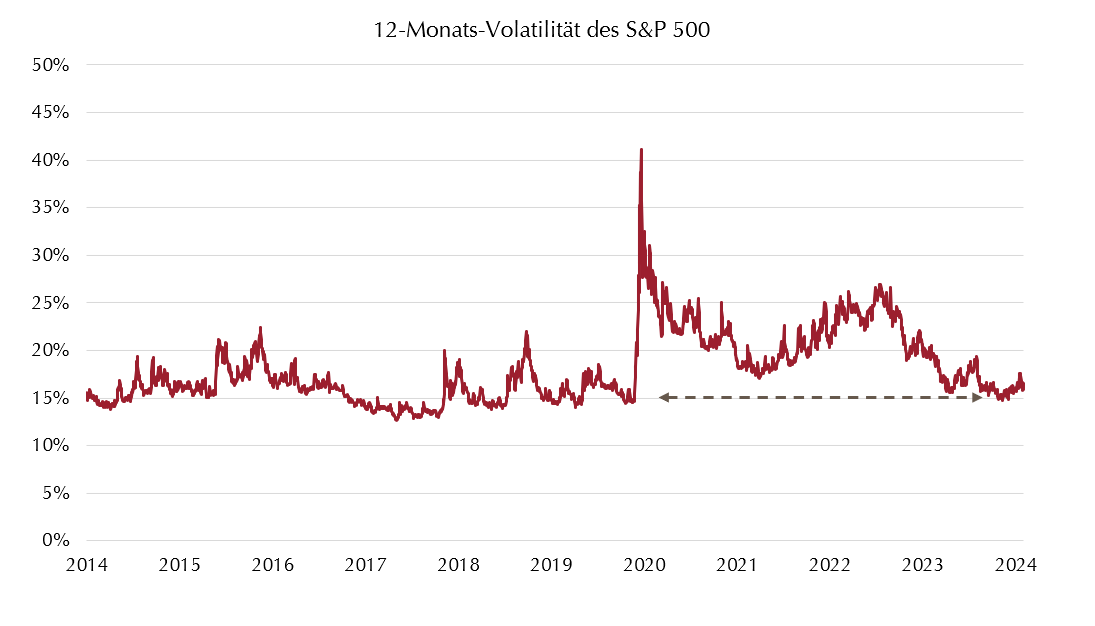

Implizite 12-Monats-Volatilität des S&P 500 “at the money”. Quelle: Bloomberg. Stand: 30.04.2024

Aktuell erscheint dieser jedoch in der Breite nicht sehr ausgeprägt. Die hohe Performance-Konzentration am Markt birgt nicht zuletzt auch die Gefahr einer Kurskorrektur aufgrund der hohen Bewertungen dieser Titel. Die erwartete Volatilität an den Märkten hat dabei zudem wieder das Niveau von vor der Coronakrise erreicht, was angesichts der oben genannten (Makro-)Risiken und Unwägbarkeiten erstaunlich erscheint und zur Wachsamkeit mahnt. In einer solchen Gemengelage können Wertsicherungsstrategien, die von steigenden Aktienmärkten profitieren und gleichzeitig die Downside-Risiken begrenzen, für risikobewusste Anleger das Mittel der Wahl darstellen. Diese sind jedoch aktuell nicht nur aufgrund der aktuellen Marktlage und den makroökonomischen Gegebenheiten interessant: Sie haben zusätzlich durch das höhere Zinsniveau an Attraktivität gewonnen und die niedrige (Markt-)Volatilität kommt optionsbasierten Strategien ebenfalls zugute.

Warum Wertsicherungsstrategien vom aktuellen Zinsumfeld besonders profitieren

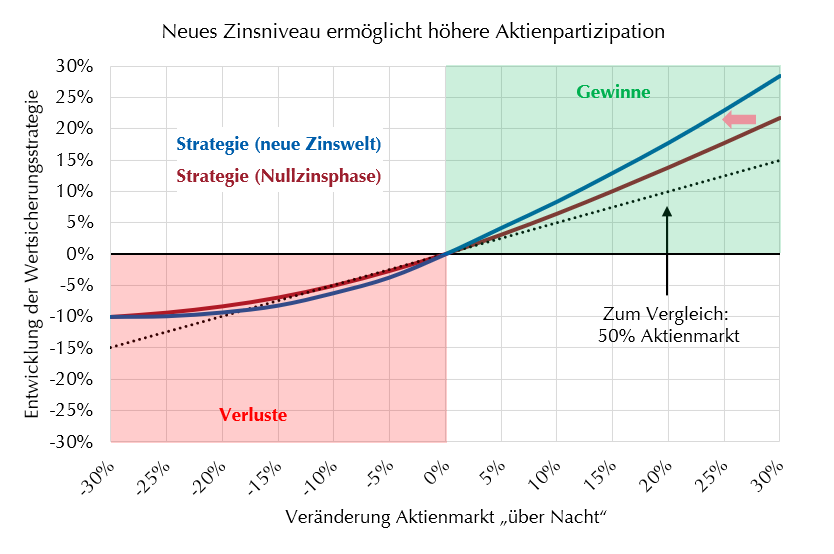

Optionsbasierte Wertsicherungsstrategien, wie wir sie bei Lupus alpha seit 2007 anbieten, profitieren vom gestiegenen Zins, da dieser das verfügbare Risikokapital erhöht. Dies ermöglicht eine höhere Aktienmarkt-Partizipation – ohne dabei erhöhte Drawdown-Risiken in Kauf nehmen zu müssen. Das der Strategie zugrunde liegende Anleiheportfolio generiert aufgrund des zurückgekehrten Zinses wieder Erträge, die einen Puffer (zu einer möglichen Wertuntergrenze) darstellen, sollte es am Aktienmarkt zu Verlusten kommen. Dies ermöglicht über den Kauf von Optionen auf Aktien(-indizes) eine Positionierung mit entsprechend höherem Aktiendelta, wodurch die Strategien stärker am (langfristig) positiven Trend der Aktienmärkte teilhaben können.

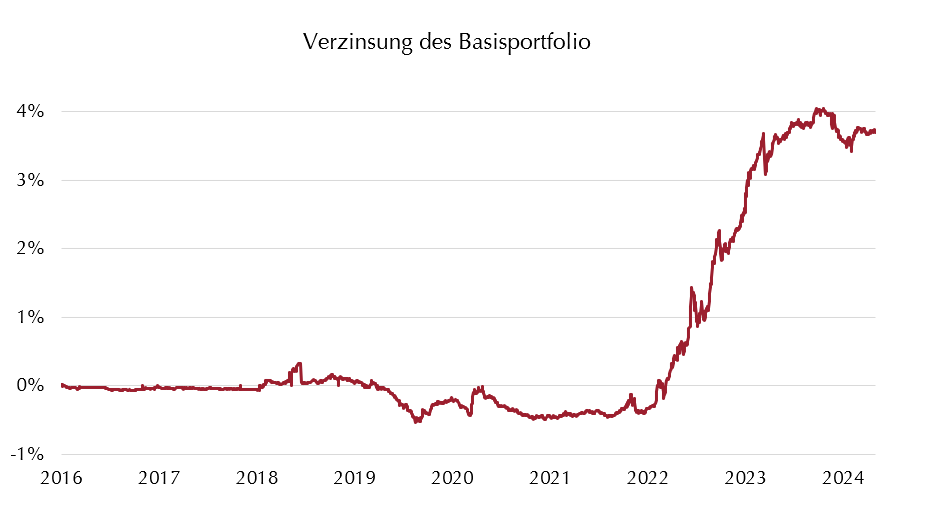

Das Basisportfolio besteht dabei aus liquiden Anleihen mit hoher Bonität und geringer Duration, die als Sicherheit für die einzugehenden Risikopositionen (in Form von Derivaten) dienen. Während dieses Portfolio im Zuge der Nullzinspolitik erwartungsgemäß keine positiven Beiträge zur Gesamtperformance beisteuerte, liefert es in Folge der Zinssteigerungen durch die großen Notenbanken mittlerweile signifikant positive Erträge von knapp 4% pro Jahr (siehe folgende Grafik).

Quelle: Lupus alpha. Stand: 30.04.2024

Diese Effekte verstärken das konvexe Auszahlungsprofil unserer optionsbasierten Wertsicherungsstrategien. Dank der höheren Zinserträge steht mehr Risikokapital zur Verfügung, das in Optionen investiert werden kann. So erhöht sich das Aktiendelta (siehe auch Grafik). Diese Zunahme an Konvexität ermöglicht eine stärkere Partizipation an den weltweiten Aktienmärkten – ohne dabei die Verlustrisiken zu erhöhen.

Dies manifestiert sich auch in der Performance unserer Wertsicherungsstrategien, welche seit der Zinswende im historischen Vergleich deutlich stärker an den Kursgewinnen des breiten Marktes teilhaben können. Seit Jahresbeginn weist unser Publikumsfonds Lupus alpha Return (siehe auch unsere Strategie-Übersicht unten) eine Performance von 6,9%[1] auf – und dies bei einer festen Wertuntergrenze von 90%.

Niedrige Volatilität mahnt zur Vorsicht und stärkt optionsbasierte Strategien

Wie eingangs bereits erwähnt, geht die starke Aktienperformance im laufenden Jahr mit einem sehr niedrigen Volatilitätsniveau einher. Diese ist neben der positiven, makroökonomischen Stimmung am Markt auch auf die divergierenden Kursbewegungen (starke Performance der großen Tech-Titel bei gleichzeitig schwacher Performance des restlichen Marktes) zurückzuführen. Diese Divergenz reduziert das Volatilitätsniveau auf Index-Ebene. Anleger können dabei vom aktuell niedrigen Volatilitätsniveau profitieren und sich mit Wertsicherungsstrategien das Potential der Aktienmärkte erhalten, aber ihr Verlustrisiko begrenzen. Optionsbasierte Strategien erwerben Optionen in solchen Phasen zu deutlich günstigeren Einstiegskursen, da die implizite Volatilität für die Bepreisung von Optionen ein wesentlicher Bestimmungsfaktor ist.

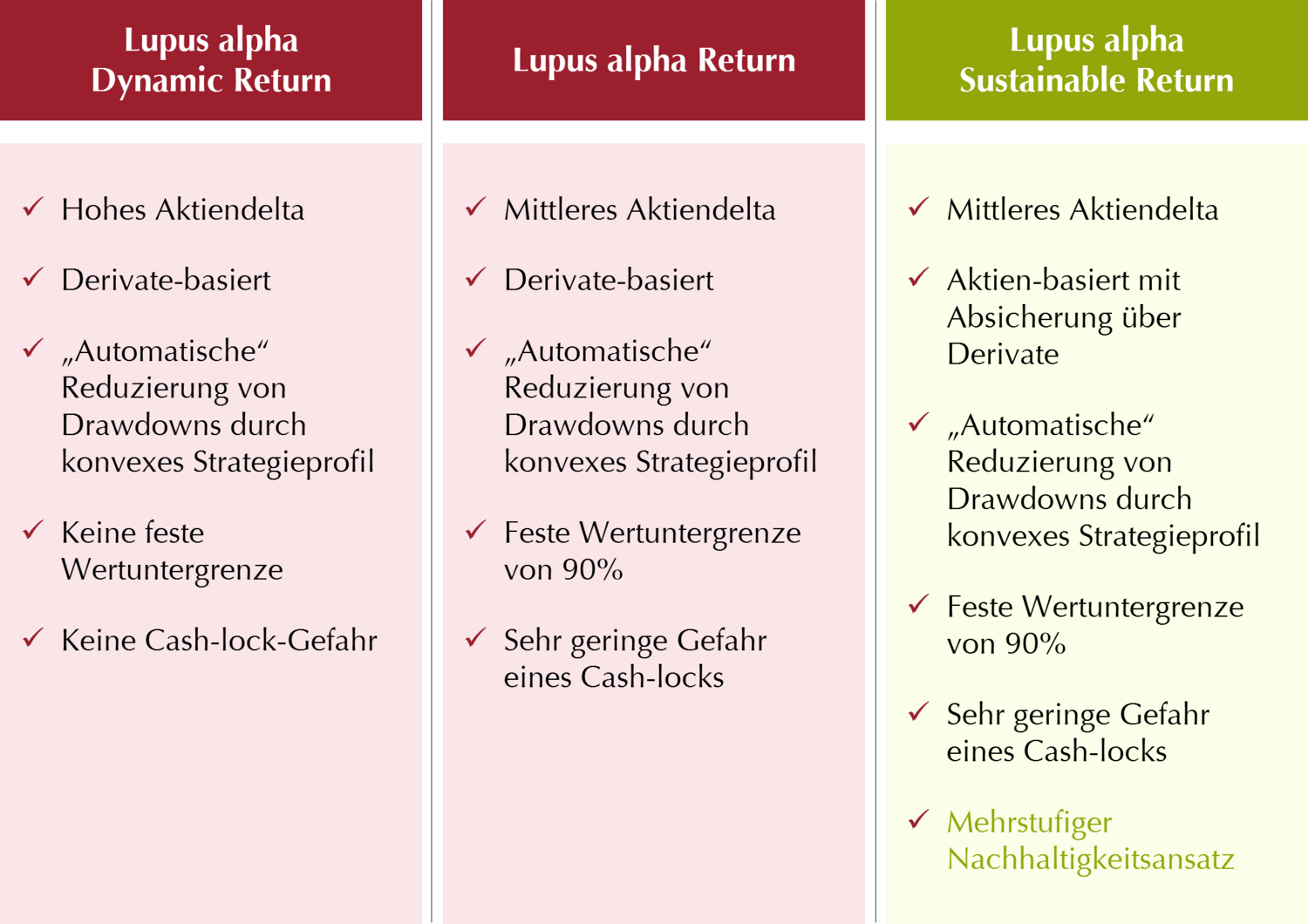

Wertsicherung mit Lupus alpha

Wer in diesem Umfeld von der Attraktivität optionsbasierter Wertsicherungsstrategien profitieren möchte, hat mit Lupus alpha einen Spezialanbieter zur Seite, der bereits seit 2007 Wertsicherungskonzepte im Aktienmarkt für seine Kunden verwaltet. Seither haben wir dabei die Möglichkeiten für verschiedene Anlegertypen stetig erweitert. Heute können wir sowohl risikobewussten Anlegern, die eine möglichst hohe Aktienpartizipation anstreben, als auch solchen, die eine risikoreduzierte Variante mit fester Wertuntergrenze bevorzugen, die passende Strategie in Form von Publikumsfonds und individuellen Mandaten anbieten. Mit Auflage unseres Lupus alpha Sustainable Return haben Anleger zudem die Möglichkeit unter Berücksichtigung von umfangreichen Nachhaltigkeitskriterien in Wertsicherungsstrategien zu investieren.