Lupus alpha CLO High Quality Invest A

Der Lupus alpha CLO High Quality Invest bietet UCITS- und VAG-konformen Zugang zu einem diversifizierten Portfolio besicherter Unternehmenskredite auf Basis von Collateralized Loan Obligations (CLOs). Investoren können so attraktive Renditen zu vertretbaren Risiken bei geringer Zinssensitivität erzielen. Bei der Umsetzung der Strategie werden Umwelt-, Sozial- und Governance (ESG)-Kriterien berücksichtigt.

- Zugang zum europäischen CLO-Markt und damit zu einem breit diversifizierten europäischen Unternehmenskreditportfolio

- Transparenz und Liquidität eines UCITS-IV-konformen Publikumsfonds

- Hohe Sicherheit durch Investitionen im Investment Grade-Bereich

- Hohe Expertise des CLO-Portfolio-Management-Teams

- VAG-Konformität (Sicherungsvermögen gemäß AnlV)

- ESG-Kriterien sind fest im Investmentprozess verankert

Der Lupus alpha CLO High Quality Invest wird von einem äußerst erfahrenen Team von CLO-Experten gemanagt, das seit über 20 Jahren erfolgreich zusammenarbeitet. Der Fonds kann darüber hinaus auf den seit mehr als einem Jahrzehnt bewährten Kompetenzen von Lupus alpha für Fixed Income Credit aufbauen:

ERFAHRENES TEAM

… mit durchschnittlich 20 Jahren Managementerfahrung

ERFAHRENES RISIKOMANAGEMENT

… methodisch sicher und mit hervorragendem Track-Record hinsichtlich des Ausfallrisikos

ZUGANG ZU PROPRIETÄREN DATENBANKEN

… mit umfassenden Marktdaten

TRADINGPROZESSE

… die unter der vollen Kontrolle des eigenen Portfolio Managements stehen

Der Lupus alpha CLO High Quality Invest bietet Investoren den Zugang zu einem diversifizierten Portfolio besicherter Unternehmenskredite auf Basis von Collateralized Loan Obligations (CLOs). Bei CLOs handelt es sich um durch ein Verbriefungsvehikel begebene und verbriefte Beteiligungen an Loans, d.h. Unternehmenskrediten, die von Anlageverwaltern zusammengestellt und nach der Höhe des Kreditrisikos der Beteiligungen in Tranchen aufgeteilt werden. Der Publikumsfonds ist speziell auf die Bedürfnisse reglementierter institutioneller Anleger wie Versicherungen, Pensionskassen und Versorgungswerke zugeschnitten, aber auch für nicht reglementierte Investoren eine attraktive Anlage.

Einzelne CLOs werden von CLO-Managern verwaltet. Der Lupus alpha CLO High Quality Invest wählt aus den auf dem Markt vorhandenen CLOs nach bestimmten Kriterien (z.B. Stabilität der Cashflows, historische Ausfallraten oder ESG-Risiken) die besten CLOs aus.

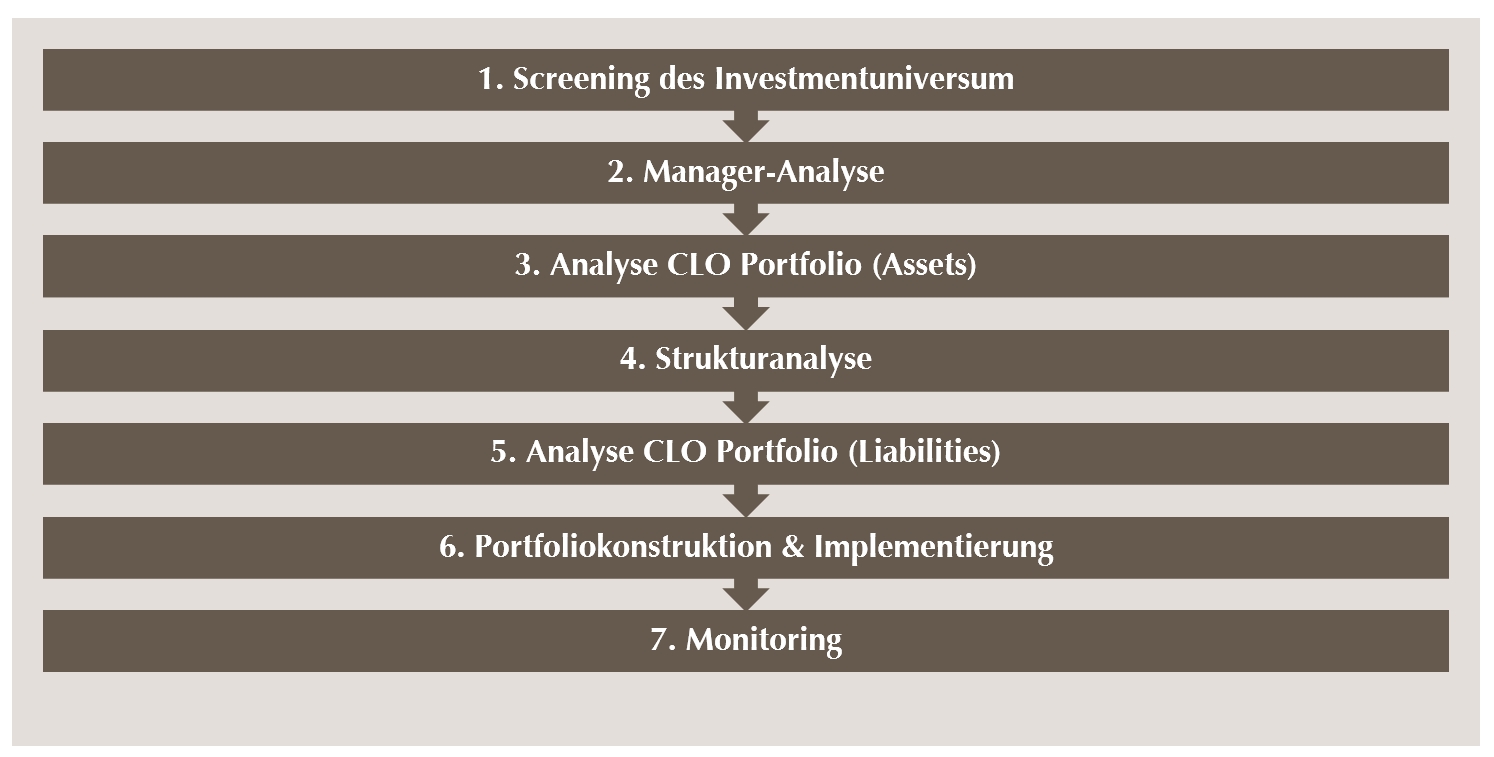

Der Auswahlprozess für die einzelnen CLOs gliedert sich in mehrere Stufen:

Auf der ersten Ebene erfolgt die Beurteilung der relativen Attraktivität der am Markt zur Verfügung stehenden CLOs auf Grundlage von umfangreichem Marktresearch. Anschließend erfolgt im Rahmen der Manager-Selektion eine Bewertung der Kapitalstruktur der einzelnen CLOs unter Risiko- und Rendite-Gesichtspunkten und unter Beachtung bestehender Anlagerichtlinien.

So ergibt sich ein doppeltes Alpha-Potenzial durch aktives Management der Loan-Pools (durch die CLO-Manager) und die aktive Selektion der CLO-Tranchen durch Lupus alpha.

Es wird ein Ertragsziel von Geldmarkt + 2,5 % p. a. angestrebt, das bei einer niedrigen einstelligen Volatilität erwirtschaftet werden soll. Regelmäßig ausgeschüttete Zinserträge liefern Investoren stabile Cashflows.

Erfahrene Fondsmanager

Das Fixed Income Credit-Team von Lupus alpha, das den Lupus alpha CLO High Quality Invest managt, verfügt über eine außergewöhnliche Expertise und arbeitet als Team bereits seit mehr als 20 Jahren erfolgreich zusammen. In der Vergangenheit wurde es bereits mehrfach für seine herausragenden Leistungen ausgezeichnet.

Wertentwicklung (brutto in EUR)¹:

| 2023 | 2024 | 2025 | |

|---|---|---|---|

| Jan | 2,84 % | 1,74 % | 0,48 % |

| Feb | 0,39 % | 1,03 % | 0,38 % |

| Mrz | -0,61 % | 0,69 % | 0,10 % |

| Apr | 1,31 % | 0,70 % | -0,30 % |

| Mai | 0,94 % | 0,71 % | 0,89 % |

| Jun | 0,90 % | 0,61 % | 0,49 % |

| Jul | 1,44 % | 0,66 % | 0,38 % |

| Aug | 0,63 % | 0,37 % | 0,36 % |

| Sep | 0,24 % | 0,49 % | 0,44 % |

| Okt | -0,21 % | 0,49 % | 0,30 % |

| Nov | 1,46 % | 0,39 % | 0,21 % |

| Dez | 1,50 % | 0,40 % | 0,32 % |

| Jahr | 11,36 % | 8,60 % | 4,11 % |

| von | bis | Lupus alpha CLO High Quality Invest A | |

|---|---|---|---|

| 1 Monat | 28.11.2025 | 30.12.2025 | 0,32 % |

| 90 Tage | 01.10.2025 | 30.12.2025 | 0,82 % |

| 1 Jahr | 30.12.2024 | 30.12.2025 | 4,11 % |

| 3 Jahre | 30.12.2022 | 30.12.2025 | 25,90 % |

| 5 Jahre | 30.12.2020 | 30.12.2025 | 20,35 % |

| Kalenderjahr | 30.12.2024 | 30.12.2025 | 4,11 % |

| seit Auflegung | 01.07.2015 | 30.12.2025 | 31,95 % |

| seit Auflegung p.a. | 01.07.2015 | 30.12.2025 | 2,67 % |

| 12-Monats-Berichtzeiträume (brutto) | Lupus alpha CLO High Quality Invest A |

|---|---|

| 31.12.2024 - 31.12.2025 | 4,11 % |

| 31.12.2023 - 31.12.2024 | 8,60 % |

| 31.12.2022 - 31.12.2023 | 11,36 % |

| 31.12.2021 - 31.12.2022 | -5,73 % |

| 31.12.2020 - 31.12.2021 | 1,39 % |

| 31.12.2019 - 31.12.2020 | 4,17 % |

| 31.12.2018 - 31.12.2019 | 2,84 % |

| 31.12.2017 - 31.12.2018 | -1,59 % |

| 31.12.2016 - 31.12.2017 | 2,54 % |

| 31.12.2015 - 31.12.2016 | 2,59 % |

Risikokennzahlen (brutto)³:

| per | Lupus alpha CLO High Quality Invest A | |

|---|---|---|

| Volatilität p.a. | 30.12.2025 | 3,71 % |

| Maximaler Verlust 90 Tage | 30.12.2025 | -14,12 % |

| Sharpe Ratio | 30.12.2025 | 0,56 |

| Ausschüttung | 15.12.2025 | 4,36 € |

| Modified Duration | 30.12.2025 | 0,10 |

| Ø Kupon | 30.12.2025 | 4,56 % |

| Ø Rendite (YtM) | 30.12.2025 | 5,34 % |

Top-Ten-Holdings per 30.12.2025

| % Fonds | |

|---|---|

| MV CR.EO III 25/38 FLR C | 3.20% |

| PROVIDUS VII 24/38 FLR AR | 3.20% |

| NASSAU EUR I 21/34 FLR B1 | 2.70% |

| ADAGIO IV 25/38 FLR D-R | 2.40% |

| ALBAC. EU VI 25/37 FLR DR | 2.30% |

| OCP 2017-2 24/37 FLR B | 2.30% |

| ELM CLO 25/38 FLR B-R | 2.30% |

| TIKEHAU III 25/38 FLR B-R | 2.30% |

| CAP.FOUR IX 25/38 FLR A | 2.30% |

| ALBACORE IV 24/35 FLR CR | 2.30% |

Fälligkeit der CLO´s per 30.12.2025

Ratingstruktur per 30.12.2025

Chancen

- Bietet einen Zugang zum europäischen Unternehmenskreditmarkt.

- Ausnutzen des Renditepotenzials von Unternehmenskrediten bei gleichzeitig hohem Schutz vor Ausfällen (Investment Grade-Bereich).

- Durch den indirekten Erwerb der Loans über CLOs ist es möglich, ein liquides Portfolio aufzubauen, das gleichzeitig auch die Vorgaben von UCITS und VAG erfüllt.

- Geringe Abhängigkeit von der allgemeinen Zinsentwicklung.

- Laufende Zahlungsströme generieren ordentliche Erträge.

Risiken

- Adressenausfallrisiken: Wenn Kontrahenten vertraglichen Zahlungsverpflichtungen nicht oder nur teilweise nachkommen, können Verluste für den Fonds entstehen.

- Konzentrationsrisiken: Durch die Konzentration des Anlagevermögens auf wenige Märkte oder Vermögensgegenstände ist der Fonds von diesen wenigen Märkten/Vermögensgegenständen besonders abhängig.

- Liquiditätsrisiken: In bestimmten Phasen, wie z.B. in Zeiten größerer Marktturbulenzen, kann es Schwierigkeiten geben, Vermögenspositionen zum gewünschten Zeitpunkt bzw. zum gewünschten Preis aufzulösen.

- Operationale Risiken: Der Fonds kann Opfer von Betrug, kriminellen Handlungen oder Fehlern von Mitarbeitern der Gesellschaft oder externer Dritter werden. Schließlich kann seine Verwaltung durch äußere Ereignisse wie Brände, Naturkatastrophen u.ä. negativ beeinflusst werden.

- Zinsänderungsrisiko: Veränderungen der Marktzinsen können sich auf die Kurse der festverzinslichen Basiswerte auswirken. Die Auswirkungen hängen in erster Linie von der verbleibenden Laufzeit, der Duration und der Konvexität des jeweiligen Produkts ab.

- Marktrisiko: Die Wertentwicklung von Finanzprodukten hängt von der Entwicklung der Kapitalmärkte ab

Aktuelle Fondsdaten per 13.01.2026

Lupus alpha CLO High Quality Invest A WKN : A1XDX3 | ISIN: DE000A1XDX38 | |

|---|---|

Währung

| EUR |

Ausgabepreis

| 109,37 |

Rücknahmepreis

| 105,16 |

Fondsvolumen

| 222,33 Mio. |

Auflegungsdatum

| 01. Juli 2015 |

Ertragsverwendung

| ausschüttend |

Portfolio Manager

| Norbert Adam, Stamatia Hagenstein, Michael Hombach, Dr.Klaus Ripper |

Management-Fee

| 0,6 % |

Ausgabeaufschlag

| bis zu 4 % |

Morningstar Rating

| ★★★★★ |

Fondspreisveröffentlichung

| www.fundinfo.com |

Besonderheiten7 | teilweises Swing Pricing, 10 Tage Rücknahmefrist |

Gesamtkostenquote (TER)

| 0,69% p.a. Stand: 30.11.2024 |

Es handelt sich hierbei um Fondsinformationen zu allgemeinen Informationszwecken. Die Fondsinformationen ersetzen weder eigene Marktrecherchen noch sonstige rechtliche, steuerliche oder finanzielle Information oder Beratung. Die dargestellten Informationen stellen keine Kauf- oder Verkaufsaufforderung oder Anlageberatung dar. Sie enthalten nicht alle für wirtschaftlich bedeutende Entscheidungen wesentlichen Angaben und können von Informationen und Einschätzungen anderer Quellen/Marktteilnehmer abweichen. Für die Richtigkeit, Vollständigkeit oder Aktualität dieser Informationen wird keine Gewähr übernommen. Sämtliche Ausführungen gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Alle Meinungsaussagen geben die aktuelle Einschätzung des Portfolio-Managers wieder und können ohne vorherige Ankündigung geändert werden. Die vollständigen Angaben zu dem Fonds sowie dessen Vertriebszulassung sind dem jeweils aktuellen Verkaufsprospekt sowie ggf. den wesentlichen Anlegerinformationen, ergänzt durch den letzten geprüften Jahresbericht bzw. den letzten Halbjahresbericht, zu entnehmen. Ausschließlich rechtsverbindliche Grundlage für den Erwerb von Anteilen an den von der Lupus alpha Investment GmbH verwalteten Fonds sind der jeweils gültige Verkaufsprospekt und die wesentlichen Anlegerinformationen, die in deutscher Sprache verfasst sind. Diese erhalten Sie kostenlos bei der Lupus alpha Investment GmbH, Postfach 11 12 62, D-60047 Frankfurt am Main, auf Anfrage telefonisch unter +49 69 365058-7000, per E-Mail unter service@lupusalpha.de oder über unsere Homepage www.lupusalpha.de. Für Fonds mit Vertriebszulassung in Österreich erhalten Sie den aktuellen Verkaufsprospekt sowie die wesentlichen Anlegerinformationen und den letzten geprüften Jahresbericht bzw. den letzten Halbjahresbericht darüber hinaus bei der österreichischen Zahl- und Informationsstelle, der UniCredit Bank Austria AG mit Sitz in A-1020 Wien, Rothschildplatz 1. Anteile der Fonds erhalten Sie bei Banken, Sparkassen und unabhängigen Finanzberatern.

Weder diese Fondsinformation noch ihr Inhalt noch eine Kopie davon darf ohne die vorherige schriftliche Zustimmung der Lupus alpha Investment GmbH auf irgendeine Weise verändert, vervielfältigt oder an Dritte übermittelt werden. Mit der Annahme dieses Dokuments wird die Zustimmung zur Einhaltung der oben genannten Bestimmungen erklärt. Änderungen vorbehalten.

Lupus alpha Investment GmbH

Speicherstraße 49–51

D-60327 Frankfurt am Main

- Quelle: Lupus alpha; Bruttowertentwicklung (BVI-Methode): Die Bruttowertentwicklung berücksichtigt bereits alle auf Fondsebene anfallenden Kosten (z.B. Verwaltungsvergütung) und geht von einer Wiederanlage eventueller Ausschüttungen aus. Die auf Kundenebene anfallenden Kosten wie Ausgabeaufschlag und Depotkosten sind nicht berücksichtigt. Sofern nicht anders angegeben entsprechen alle dargestellten Wertentwicklungen der Bruttowertentwicklung. Bitte beachten Sie: Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung

- Quelle: Lupus alpha; Die Nettowertentwicklung geht von einer Modellrechnung mit einem investierten Betrag von EUR 1.000,--, dem maximalen Ausgabeaufschlag sowie einem Rücknahmeabschlag (siehe Stammdaten) aus. Sie berücksichtigt keine individuellen Kosten des Anlegers, wie bspw. eine Depotführungsgebühr. (Bitte vergleichen Sie hierzu das Preisverzeichnis Ihrer depotführenden Stelle.) Bitte beachten Sie: Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.

- Volatilität: Die Volatilität ist die Schwankungsbreite eines Wertpapierkurses oder Index um seinen Mittelwert in einem festen Zeitraum. Ein Wertpapier wird als volatil bezeichnet, wenn sein Kurs stark schwankt. Maximaler Verlust 90 Tage: Der maximale Verlust gibt an, welchen Verlust ein Investor erleidet, wenn er während der letzten 90 Tage zum Höchstpreis gekauft und zum niedrigsten Preis verkauft hätte. VaR 95 – 10: Der Value at Risk definiert die Verlusthöhe, die mit einer Wahrscheinlichkeit von 95% innerhalb von 10 Tagen nicht überschritten wird. VaR 99 – 10: Der Value at Risk definiert die Verlusthöhe, die mit einer Wahrscheinlichkeit von 99% innerhalb von 10 Tagen nicht überschritten wird. Sharpe Ratio: Die Sharpe Ratio setzt die Überschussrendite (Fondsperformance abzüglich Geldmarktzins) zur Schwankungsbreite (Volatilität) ins Verhältnis und gibt die Rendite des Fonds pro Risikoeinheit an. Je höher die Sharpe Ratio, desto mehr Rendite wurde bezogen auf das eingegangene Risiko erwirtschaftet.

- Der Ausgabeaufschlag ist die Differenz zwischen dem Ausgabepreis und dem Anteilwert. Der Ausgabeaufschlag variiert je nach Fondsart und Vertriebsweg und deckt üblicherweise die Beratungs- und Vertriebskosten ab. Die Vereinnahmung des Ausgabeaufschlags steht im Ermessen der Vertriebsstelle.

- Die Management-Fee ist die Verwaltungsvergütung, die dem Fondsvermögen entnommen und Lupus alpha für Management und Verwaltung gezahlt wird.

- Ausschüttende Fonds legen die erwirtschafteten Erträge nicht wieder an, sondern zahlen sie an die Anleger aus

- Swing Pricing ist eine Methode zur Berechnung des Anteilpreises, bei der die durch Rücknahmen oder Ausgaben von Anteilen veranlassten Transaktionskosten verursachergerecht verteilt werden. Beim teilweisen Swing Pricing findet dieser Mechanismus nur dann Anwendung, wenn die Überschüsse der Anteilrücknahmen und Anteilausgaben an dem jeweiligen Bewertungstag einen von der Gesellschaft festgelegten Schwellenwert überschreiten. In der Folge wird der NAV dann zusätzlich um einen Auf- oder Abschlag (Swingfaktor) modifiziert. Die Gesellschaft ermittelt den Schwellenwert als prozentualen Betrag anhand mehrerer Kriterien wie z.B. Marktbedingungen, Marktliquidität, Risikoanalysen.

Zusammenfassung

Der Fonds verwaltet aktiv ein Portfolio europäischer Collateral Loan Obligations (CLOs) und investiert dabei ausschließlich in Tranchen mit einem Investment-Grade-Rating. Dabei bewirbt er ökologische und soziale Merkmale gemäß Artikel 8 der Offenlegungsverordnung (EU) 2019/2088 („SFDR“), verpflichtet sich jedoch zu keinem Mindestanteil nachhaltiger Investitionen im Sinne des Artikels 2(17) oder im Sinne der EU-Taxonomie. Bei der Auswahl der CLOs werden Umwelt-, Sozial- und Governance-(ESG)-Merkmale über drei Komponenten berücksichtigt: (1) Integration von E- und S-Scores, die das Exposure der CLO-Transaktionen gegenüber ökologischen und sozialen Risiken bewerten, (2) interne Good-Governance-Prüfung der CLO-Manager sowie (3) interne CLO-Prospektanalyse im Hinblick auf den Ausschluss kontroverser Geschäftstätigkeiten.

Im Austausch mit den CLO-Managern thematisieren die Portfolio Manager auch Ansätze zur ESG-Integration bei der Auswahl der zugrundeliegenden Emittenten.

Die Verfügbarkeit und Qualität von ESG-Daten im privaten Kapitalmarkt bleibt eine Herausforderung. Lupus alpha hat Prozesse zur Qualitätsprüfung implementiert und arbeitet aktiv mit Datenanbietern zusammen, um Datenverfügbarkeit und -qualität zu überwachen und den Ansatz bei Bedarf anzupassen. Nachhaltigkeitsaspekte sind fest in die bestehenden Sorgfaltsprüfungsverfahren zur Auswahl und Überwachung der Anlagen integriert, um die Erfüllung der beworbenen Merkmale sicherzustellen.

Kein nachhaltiges Investitionsziel

Mit diesem Finanzprodukt werden ökologische oder soziale Merkmale beworben, aber keine nachhaltigen Investitionen angestrebt. Darüber hinaus besteht keine Verpflichtung zu einem Mindestanteil nachhaltiger Investitionen.

Ökologische oder soziale Merkmale des Finanzprodukts

Der Fonds investiert mindestens 51% seines Vermögens in Wertpapiere und Geldmarktinstrumente, die die beworbenen ESG-Merkmale erfüllen.

ESG-Merkmale für CLOs:

1. Berücksichtigung externer E- und S-Scores:

Die E- und S-Scores vom externen Datenanbieter bewerten das ökologische bzw. soziale Risiko der im CLO-Portfolio enthaltenen Unternehmenskredite und werden auf Transaktionsebene aggregiert. Die Skala reicht von 1 bis 5, wobei höhere Werte ein höheres Risiko signalisieren. Damit eine Investition die ESG-Merkmale erfüllen kann, müssen die folgenden Grenzwerte eingehalten werden:

- E-Score < 3

- S-Score < 4

Ein E-Score von 3 bedeutet, dass das Kreditrisiko im Zusammenhang mit ökologischen Faktoren als moderat einzustufen ist. Zwar haben die Emittenten möglicherweise Maßnahmen zur Risikoreduzierung ergriffen, diese sind jedoch nicht ausreichend materiell, um das ökologische Risiko vollständig zu eliminieren.

Ein S-Score von 4 sagt aus, dass das Kreditrisiko im Zusammenhang mit sozialen Faktoren als hoch einzustufen ist. Zwar haben die Emittenten möglicherweise Maßnahmen zur Risikoreduzierung ergriffen, diese haben aber nur begrenzte Auswirkungen auf die Risiken.

2. Berücksichtigung von Governance-Risiken: Die CLO-Manager müssen eine initiale und regelmäßige Due-Diligence-Prüfung durch das Portfolio-Management erfolgreich bestehen. Das ist essentiell, da der CLO-Manager als zentrale operative Instanz des SPVs (Special Purpose Vehicle) für die Umsetzung und Einhaltung der vertraglich definierten Kontroll- und Steuerungsmechanismen verantwortlich ist.

3. Berücksichtigung von kontroversen Geschäftstätigkeiten: Vor einer Investition führt das Portfolio-Management eine sorgfältige Prospektanalyse durch. Investitionen in CLOs aus Emissionen ab 2021 erfüllen nur dann die ESG-Merkmale, wenn sie – neben der Einhaltung der oben beschriebenen Kriterien – folgende Ausschlüsse in ihren Prospekten vorweisen:

- Bezug zu kontroversen Waffen

- Verstöße gegen die UNGC-Grundsätze und / oder gegen die OECD-Leitsätze

- Berücksichtigung von Tabak anhand mindestens eines der folgenden Kriterien:

- Jegliche Beteiligung an der Tabakproduktion

- Einstufung als „Tabak“ gemäß dem S&P Global Industry Classification Standard (GICS)

- Umsatz aus dem Verkauf von Tabak oder Tabakprodukten > 5%

Bei älteren Emissionen (vor 2021) werden die Prospekte ebenfalls auf entsprechende Ausschlüsse geprüft und das Ergebnis festgehalten; das Vorhandensein der Ausschlüsse ist jedoch keine zwingende Voraussetzung für die Einhaltung der beworbenen ESG-Merkmale. Hintergrund ist, dass ESG-relevante Formulierungen in Prospekten erst in den letzten Jahren – bedingt durch zunehmende regulatorische Anforderungen und Marktentwicklungen – an Bedeutung gewonnen haben. Eine Steuerung anhand der ESG-Sprache in Prospekten ist daher erst für neuere Emissionen sinnvoll.

ESG-Merkmale für Wertpapiere und Geldmarktinstrumente außerhalb von CLOs:

Tätigt der Fonds Investitionen in Wertpapiere oder Geldmarktinstrumente außerhalb von CLOs, so werden diese ebenfalls auf ESG-Merkmale geprüft. Handelt es sich bei den Emittenten um Unternehmen, erfolgt eine Prüfung auf Ausschlüsse in kontroversen Geschäftsbereichen gemäß den oben beschriebenen Kriterien (d.h., kontroverse Waffen, UNGC-Grundsätze, Tabak). Bei staatlichen Emittenten gilt: Staaten, gegen die Sanktionen der Europäischen Union verhängt wurden, sind vom Investment ausgeschlossen.

Anlagestrategie

Der Fonds verwaltet aktiv ein Portfolio europäischer CLOs und investiert dabei ausschließlich in Tranchen mit einem Investment-Grade-Rating. Um kontinuierlich die beworbenen ökologischen und sozialen Merkmale zu erfüllen, umfasst die Anlagestrategie die folgenden Elemente:

- Negativ-Screening-Prozess: Vor jeder Investition sowie fortlaufend anhand der jeweils aktuellsten monatlichen Daten werden die E- und S-Scores einer CLO-Transaktion geprüft. Sollte der Fonds in Wertpapiere oder Geldmarktinstrumente außerhalb von CLOs investieren, werden die Emittenten ebenfalls anhand eines Negativ-Screenings auf ESG-Ausschlusskriterien geprüft (siehe auch Abschnitt ökologische oder soziale Merkmale des Finanzprodukts).

- Interne Due-Diligence-Prüfung: Die Portfolio Manager prüfen die Güte der Governance der CLO-Manager im Rahmen von regelmäßigen Gesprächen. Die Ergebnisse werden intern dokumentiert.

- Interne Prospektanalyse: Vor einer Investition analysieren die Portfolio Manager die Prospekte der CLO-Transaktionen und prüfen das Vorhandensein der relevanten ESG-Ausschlusskriterien (siehe auch Abschnitt ökologische oder soziale Merkmale des Finanzprodukts). Sind diese nicht enthalten, nehmen die Portfolio Manager bei Bedarf direkten Kontakt zu den CLO-Managern auf, um eine mögliche Aufnahme zu erörtern. Eine Durchschau auf Emittentenebene erfolgt nicht, da die Datenabdeckung hierfür nach wie vor unzureichend ist.

Um die Verfahrensweisen einer guten Unternehmensführung zu bewerten, setzen Portfolio Manager gezielt bei den CLO-Managern an, da Governance-Risiken bei Investitionen in CLOs primär durch den CLO-Manager determiniert werden.

Weiterführende Details sind in der ESG-Methodik des Fonds beschrieben, die im Download-Bereich verfügbar ist.

Aufteilung der Investitionen

Mit dem Fonds werden ökologische oder soziale Merkmale beworben, aber keine nachhaltigen Investitionen angestrebt. Es wird angestrebt, bei allen Investitionen ESG-Kriterien zu berücksichtigen. In jedem Fall müssen jedoch mindestens 51% des Fondsvermögens in Wertpapiere und Geldmarktinstrumente investiert werden, die zur Erreichung der beworbenen ökologischen und sozialen Merkmale beitragen. Zur Erreichung der beworbenen ESG-Merkmale tätigt der Fonds Investitionen in CLOs, bei denen es sich um indirekte Investitionen in Unternehmen handelt. Daher kommt der Due-Diligence-Prüfung der CLO-Manager eine besondere Bedeutung zu.

Bis zu 49% des Fondsvermögens können folglich in Anlagen investiert werden, die nicht auf die beworbenen ökologischen oder sozialen Merkmale ausgerichtet sind. Dazu zählen Bankeinlagen sowie Anlagen, die die ESG-Merkmale nicht erfüllen. Eine Nichterfüllung der ESG-Merkmale ist beispielsweise bei fehlenden Daten gegeben. Es erfolgt eine regelmäßige Beteiligung an CLO-Neuemissionen, bei denen E- und S-Scores erst zeitversetzt mit der ersten Bestandsmeldung vorliegen. Da keine eigenen Schätzungen durch Lupus alpha vorgenommen werden, werden solche Positionen konservativ bewertet und nicht auf die Quote ökologischer und sozialer Merkmale angerechnet.

Für diese Investitionen besteht kein ökologischer oder sozialer Mindestschutz.

Zusätzlich besteht keine Verpflichtung zu einem Mindestanteil nachhaltiger Investitionen.

Überwachung der ökologischen oder sozialen Merkmale

Die Einhaltung der relevanten Nachhaltigkeitskriterien wird kontinuierlich sowohl von der Compliance-Abteilung also auch vom Risiko-Management und Portfolio-Management überwacht. Auf Compliance-Seite nutzt Lupus alpha den Compliance-Manager von SimCorpDimensions (SCD). Alle ESG-Merkmale sind in SCD kodiert, sodass vor einer Transaktion („pre-trade“) geprüft wird, ob alle ESG-Merkmale erfüllt sind. Sämtliche getätigte Investitionen werden auch nachträglich („post-trade“) kontinuierlich auf ihre Übereinstimmung mit den ESG-Kriterien überprüft. So wird sichergestellt, dass nur Investitionen, die die ESG-Merkmale erfüllen, auf die Quote angerechnet werden – und dass diese stets mindestens 51% beträgt.

Verändert sich bei einer Investition ein ESG-Merkmal zum Negativen (z. B. durch eine Verschlechterung der E- oder S-Scores) und wird dadurch die Quote auf Fondsebene unterschritten, ergreift das Portfolio-Management nach Kenntnisnahme im Rahmen der gesetzlichen Vorgaben Maßnahmen, um die Zielquote wiederherzustellen.

Die aktuellen E- und S-Scores für CLOs sowie die ESG-Daten für Emittenten anderer Geldmarktinstrumente und Wertpapiere bezieht Lupus alpha monatlich von externen Datenanbietern. Die Daten durchlaufen einer Qualitätsprüfung durch das Risiko-Management und werden automatisiert in die relevanten IT-Systeme (inkl. SCD) übernommen.

Die Ergebnisse der Due-Diligence-Prüfung und Prospektanalyse, die von den Portfolio Managern erstellt und anschließend von der Investment-Compliance-Abteilung überprüft werden, werden ebenfalls in die IT-Systeme eingepflegt.

Extern unterzieht sich Lupus alpha jährlich einer Prüfung durch unabhängige Wirtschaftsprüfer, um die Einhaltung von Nachhaltigkeitsstandards sicherzustellen.

Methoden

Um sicherzustellen, dass die beworbenen ökologischen und sozialen Merkmale im Sinne der Anlagestrategie des Fonds eingehalten werden, wurden verbindliche Kriterien definiert. Lupus alpha stellt auf seiner Website fondsspezifische ESG-Methodendokumente zur Verfügung, die die angewendeten Methoden näher erläutern.

Für die Messung der ESG-Kriterien stützt sich Lupus alpha sowohl auf externe Daten, die kontinuierlich auf ihre Qualität überprüft werden, als auch auf interne Analysen, um externe Datenlücken zu schließen.

Datenquellen und -verarbeitung

Zur Messung der ökologischen und sozialen Merkmale der CLO-Transaktionen greift Lupus alpha auf den externen Research-Anbieter Moody’s zurück. Ziel ist es, eine möglichst vollständige Datenabdeckung zu erreichen. Aufgrund der Besonderheiten des privaten Kreditmarktes liegen jedoch bei Neuemissionen Daten oft zeitlich verzögert vor. Dies liegt daran, dass zwischen der Emission eines CLOs und der ersten verpflichtenden Bestandsmeldung ein Zeitverzug besteht. Moody’s stellt die Daten in der Folge bereit – sobald sie verfügbar sind, fließen sie automatisch in die relevanten IT-Systeme ein und werden geprüft. Zur Sicherstellung der Datenqualität führt die Risiko-Management-Abteilung Qualitätskontrollen durch. Die Moody’s-Daten werden monatlich aktualisiert.

Ergänzend zu den externen Daten werden interne Analysen für die Investitionen in CLOs durchgeführt. Die Ergebnisse dieser Analysen werden – nach einer Kontrolle durch die Investment Compliance-Abteilung – ebenso wie die Moody’s-Daten in das Data Warehouse (DWH) und in die Compliance-Software SimCorp Dimensions (SCD) eingespielt.

Für die ESG-Analyse von Wertpapieren und Geldmarktinstrumenten außerhalb von CLOs wird ebenfalls ein externer spezialisierter Datenanbieter (MSCI ESG Research) eingesetzt. Die Daten werden ebenfalls automatisiert in die relevanten IT-Systeme integriert und durchlaufen einer Qualitätsprüfung durch die Risiko-Management-Abteilung. Die MSCI-Daten werden wöchentlich aktualisiert.

Schätzungen werden durch Lupus alpha nicht vorgenommen; die von Moody’s und MSCI ESG Research bereitgestellten Daten können jedoch auf Basis von Schätzungen der Datenanbieter berechnet werden.

Beschränkungen hinsichtlich der Methoden und Daten

Die Verfügbarkeit und Qualität von ESG-Daten stellt im Bereich privater Kredite, insbesondere bei kleinen und nicht börsennotierten Unternehmen, nach wie vor eine Herausforderung dar. Oft existiert kein standardisiertes Reporting, und die Transparenz ist begrenzt. Für mindestens 51% des Fondsvermögens müssen jedoch verlässliche, „harte“ Daten vorliegen, sodass diese Beschränkungen die Erreichung der beworbenen ökologischen oder sozialen Merkmale nicht beeinträchtigen.

Gleichzeitig steht Lupus alpha fortlaufend in Kontakt mit verschiedenen Datenanbietern, um neue Datenquellen oder Methoden zu prüfen und gegebenenfalls in den Ansatz zu integrieren.

Sorgfaltspflicht

Lupus alpha hat die relevanten Nachhaltigkeitsaspekte der Strategie in die bestehenden Sorgfaltsprüfungsverfahren zur Auswahl und Überwachung von Anlagen integriert. Die internen Prozesse werden sorgfältig dokumentiert und regelmäßig auf ihre Aktualität überprüft. Zudem sorgt eine interne Organisationsstruktur, bestehend aus der Compliance-Abteilung, dem Risiko-Management und der internen Revision, für eine kontinuierliche Überwachung und Einhaltung der Nachhaltigkeitskriterien.

Extern unterzieht sich Lupus alpha jährlich einer Prüfung durch unabhängige Wirtschaftsprüfer, um die Einhaltung von Nachhaltigkeitsstandards sicherzustellen.

Mitwirkungspolitik

Aufgrund der Struktur von CLO-Investitionen können Hebelmaßnahmen nur auf Ebene des CLO-Managers bzw. des jeweiligen CLO-Deals und nicht direkt bei den zugrunde liegenden Kredit-Emittenten angesetzt werden.

Im Rahmen der Sorgfaltspflicht führt das Portfolio-Management daher regelmäßige Gespräche mit den CLO-Managern, um die Möglichkeiten der ESG-Integration bei der Auswahl der zugrunde liegenden Kredite zu besprechen.

Bestimmter Referenzwert

Es wurde kein Referenzwert definiert, um festzustellen, ob der Fonds auf die beworbenen ökologischen und sozialen Merkmale ausgerichtet ist.

Änderungshistorie

| 15.10.2025 | Initiale Version |